Hypoteční trh se neustále vyvíjí a s ním i úrokové sazby, které jsou pro mnohé z nás klíčovým faktorem při rozhodování o koupi nemovitosti. V poslední době jsme svědky zajímavých změn, které mohou mít značný dopad na Vaše rozhodnutí a finanční plánování. Pojďme se ponořit do světa hypoték a prozkoumat, co nás čeká na trhu v nejbližší době a jak se nejlépe připravit na koupi svého prvního domova.

Hypoteční trh se neustále vyvíjí a s ním i úrokové sazby, které jsou pro mnohé z nás klíčovým faktorem při rozhodování o koupi nemovitosti. V poslední době jsme svědky zajímavých změn, které mohou mít značný dopad na Vaše rozhodnutí a finanční plánování. Pojďme se ponořit do světa hypoték a prozkoumat, co nás čeká na trhu v nejbližší době a jak se nejlépe připravit na koupi svého prvního domova.

Situace na začátku roku

Jedním z nejvýznamnějších faktorů, který v poslední době formuje hypoteční trh, jsou úrokové sazby. Jejich vývoj je ovlivněn mj. politikou České národní banky, která má za úkol udržet inflaci na uzdě. Opatření ČNB s cílem regulovat inflaci vedla ke zvýšení úrokových sazeb hypotečních úvěrů a poslední rok a půl se pohybovaly mezi 6 až 7 %, což má přímý dopad na dostupnost hypoték průměrného zájemce o úvěr.

Kombinace vysokých úrokových sazeb hypotečních úvěrů a vysokých cen nemovitostí vedla k razantnímu poklesu zájmu o nové bydlení. Klienti bank buď nebyli ochotni tolerovat tak vysoké splátky hypoték, a nebo na ni jednoduše příjmově nedosáhli. Nízká poptávka tak zapříčinila pokles cen nemovitostí. Pokud tedy patříte mezi ty, kteří denně sledují nabídky nemovitostí ve Vašem regionu, tak mi jistě dáte za pravdu, že za poslední rok počet nabídek nemovitostí roste a jejich ceny jsou nižší, než v období těsně po COVIDu. Výjimkou můžou být krajská města, především pak Praha či ceny pozemků.

Pokles úrokových sazeb a zvýšení cen nemovitostí

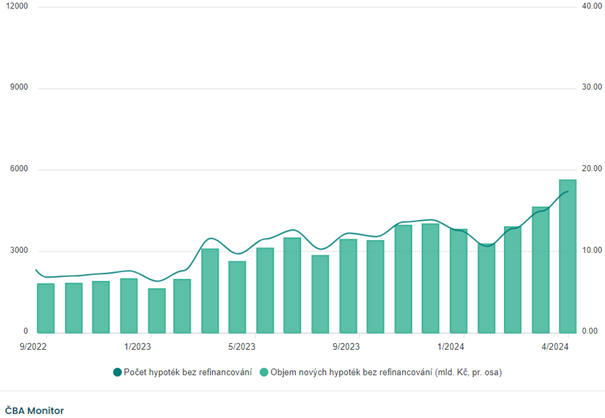

V současné chvíli je ČNB relativně spokojená s vývojem inflace. Ta se již třetí měsíc za sebou pohybuje na úrovni stanoveného 2 % cíle. ČNB tak přistoupila k poklesu základní repo sazby, od které se mj. odvíjí úrokové sazby hypoték nabízených bankami. Ty začaly konečně klesat. Snižování úrokových sazeb může být přirovnáno k jarnímu dešti, který přináší úlevu po dlouhém suchu. Pro mnohé z nás, kteří plánují vstup na trh s nemovitostmi, představuje toto období ideální čas pro akci. Přestože se stále jedná o vyšší úrokové sazby než je jejich dlouhodobý průměr (okolo 3,7 %), tak již nyní můžeme vnímat větší zájem o nabízené nemovitosti, a tedy také o hypoteční úvěry s účelem koupě (viz graf níže). Můžeme tak říct, že trh s bydlením pomalu, ale přece jen ožívá. Dlouhodobé prognózy říkají, že na konci tohoto roku už můžeme očekávat úrokové sazby okolo 4 %, možná dokonce mírně pod touto hranici.

Počet a objem nově poskytnutých hypoték

Kdy je ideální čas pro koupi nemovitosti?

Pravděpodobně PRÁVĚ TEĎ! Momentálně stále můžete koupit své vysněné bydlení za výhodnější cenu, někde dokonce dokážete vyjednávat a kupní cenu ještě výrazně snížit. Ušetříte tak i několik set tisíc korun. Po pár měsících, vzhledem ke klesajícímu trendu úrokových sazeb, požádáte svou banku o snížení úrokové sazby (není třeba čekat do konce fixačního období) a ušetříte tak další nemalou část svých vydělaných peněz, které byste jinak zaplatili na úrocích.

Čekání na výhodnější úrokové sazby se Vám nemusí vyplatit, protože ceny bydlení s velkou pravděpodobností porostou. Zvyšující se zájem o nemovitosti zapříčiní růst jejich cen. Na trhu bydlení je to věčný boj mezi těmi, kteří prodávají a chtějí prodat draze, a těmi, kteří kupují a chtějí koupit levně. Graf níže znázorňuje meziroční srovnání vývoje cen nemovitostí, na kterém se křivka nejspíš odrazí ode dna.

Meziroční srovnání: Vývoj cen nabídkových nemovitostí vyjádřeno v procentech (levá osa)

Jak se připravit na koupi prvního domova

Koupě domova je jedním z největších finančních rozhodnutí, které může člověk v životě učinit. Proto je důležité být na tento krok dobře připraven. Zde je několik kroků, které byste měli zvážit:

- Finanční plánování – Je zásadní mít jasný přehled o Vašich finančních možnostech. To zahrnuje pochopení Vašeho měsíčního příjmu, výdajů a znalost Vašich budoucích cílů. Jaký máte příjem zjistíte poměrně jednoduše – například průměrem za posledních 12 měsíců. Nenechte se mýlit pocity, ale opravdu vycházejte z tvrdých dat a příjmy si sepište. Pro strukturu výdajů můžete použít rozpočet (VZOR ke stažení zde), který je dostupný na internetu a většinou se jedná o jednoduchou excelovou tabulku. Zapisujte si především nezbytné výdaje, protože to jsou ty, které zaplatit musíte, ať se děje cokoliv (jídlo, úvěry, školka atp.). Sepište si to svědomitě – stáhněte si výpisy alespoň za poslední 3 měsíce a každý řádek přiřaďte ke konkrétní položce v rozpočtu. Zbytné výdaje si dokážete odpustit. Nezapomeňte také na budoucnost – neočekáváte další výdaje, které zasáhnou do Vašeho rozpočtu? Už v tomto kroku je velmi prospěšná spolupráce s finančním poradcem, který se dokáže na tyto informace dívat s odstupem a bez citové vazby, tedy čistě pragmaticky.

- Porozumění trhu – Sledujte trh s nemovitostmi v oblasti, ve které si plánujete pořídit své vysněné bydlení. Odpovězte si na otázky: V jaké lokalitě nemovitost chci mít? Zajímám se o cihlovou nebo panelovou zástavbu? Chci to mít blízko do své práce, a nebo blízko školky pro své děti? Mám raději sídliště, nebo preferuji klidnější místo? Dokážete si tak udělat obrázek o ceně nemovitosti, kterou hledáte.

- Do čeho se pustím a jsem na to připraven? – Příjmy a nezbytné výdaje znáte, dokonce také orientační hodnotu nemovitosti, kterou poptáváte. Zbývá tedy zjistit, jak vysokou splátku úvěru můžete očekávat a jestli to Váš rozpočet zvládne. Hypoteční specialista Vám připraví nabídky jednotlivých bank, ať co nejpřesněji víte, s jakou splátkou úvěru musíte počítat. Navíc ve Vámi vybrané bance provede tzv. scoring – tzn. nahlédnutí do registru dlužníků. Zjistíte tak, jestli máte „čistý štít“, tedy zda Vaše minulá a současná úvěrová historie je v pořádku.

- Výběr správné banky – Existuje mnoho typů hypoték s různými charakteristikami. Některé nabízejí nižší úrokové sazby, ale mohou mít vyšší počáteční náklady, nebo drahé doprovodné produkty. Je důležité porovnat různé produkty a najít ten, který nejlépe vyhovuje Vašim potřebám a finanční situaci. Tady opět nastupuje hypoteční specialista, který zpracuje všechny výše zmiňované vstupy a výstupem pak bude kalkulace hypotečního úvěru ve Vaší bance vč. srovnání nabídek s konkurenčními bankami. Navíc dokáže zatahat za ty správné nitky, vyjednat výhodnější úrokovou sazbu a také Vám odlehčit od doprovodných nákladů s hypotečním úvěrem spojené (poplatky za poskytnutí úvěru, odhad nemovitosti, poplatek na katastru nemovitosti atp.).

Díky těmto čtyřem krokům neuděláte krok vedle. Budete na vše připraveni a nic Vás nepřekvapí. Zbývá už jenom najít Vaši vysněnou nemovitost a Váš finanční poradce zařídí všechno ostatní.

Vstup na hypoteční trh může připomínat plavbu na velké lodi přes neznámé vody. Je důležité mít dobrého kapitána v podobě spolehlivého finančního poradce, který Vám pomůže navigovat skrze všechny nástrahy a příležitosti, které tento trh nabízí. Chystáte se udělat rozhodnutí, které ovlivní Váš finanční život na mnoho let dopředu. Můžete tak získat klid a jistotu, že jste učinili správná rozhodnutí a dosáhnout Vašeho snu o vlastním domově.